中国黄金白银延期网(http://www.huangjintd.com/)行情中心显示,北京时间14:48,现货黄金价格报1675.80美元/盎司。

国际金价隔夜纽约市场维持区间整理走势,且盘中继续围绕1670美元展开多空争夺。美国周一宏观经济数据再度不及预期,这使得黄金避险需求保持相对稳定。随着中国新年临近,金市的实物需求料也依然保持坚挺。美国商务部周一公布的数据显示,美国 12月工厂订单较前值有所增长,但增幅不及预期。

数据显示,美国 12月工厂订单月率上升1.8%,好于11月的持平结果,但逊于市场预期的上升2.2%。此外,12月耐用品订单修正值月率上升4.3%,略低于11月4.6%的升幅。美国谘商会周一则公布,美国 1月谘商会就业趋势指数出现下滑,终止了近期的上扬趋势。数据显示,美国 1月谘商会就业趋势指数为109.38,12月修正后为109.47,初值为109.02。

短期内,预计黄金价格的平淡上落行情暂难以被打破。

近期,全球主要股市可谓是一片“欢声笑语”,就连“惨绿”多年的中国股市也貌似找回了“春天的感觉”。但与之形成鲜明对比的是,投资者对大宗商品市场的兴趣索然。以下就是当前两大主要资产类别的走势存在巨大差异的写照:MSCI全球指数较去年11月中旬触及的低点上涨了13%,而汤森路透/Jefferies CRB大宗商品指数同期仅上涨了3.9%。接下来的数据就更为直观了:全美最大共同基金Vanguard在今年1月客户账户存入资金243亿美元,刷新单月最高记录,其中约200亿美元流入股票型共同基金和ETF,体现出美国经济好转的迹象驱使投资者大批回归股市。

Vanguard声明称,1月客户账户资金环比增长约40%,超过了去年12月创下的168亿美元最高纪录。截至去年12月31日数据,Vanguard是第三大美国ETF供应商,旗下这类ETF规模2460亿美元,仅次于贝莱德和State Street。数据还显示,1月份的前三周,在过去六个公历年份遭遇赎回的美国股票基金资金流入161亿美元。但同样在1月,美国共同基金却迎来客户净存入资金648亿美元,为单月最高纪录,上次纪录是2009年5月的526亿美元。这类股票型基金三周内客户净存入资金299亿美元,超过2006年以来任何一个月的全月水平。

另外,截至1月30日的四周内,股票型共同基金净流入总规模207亿美元,创2000年4月12日以来最高纪录,上一次互联网泡沫破灭至今从未有如此规模。而同期股票投资者投资股票型共同基金和ETF产品净规模342亿美元,为1996年1月以来最高。股市与大宗商品市场之间的相关性不断下降。其中一个原因就是投资者的担忧情绪已经缓解。每当投资者认为形势糟糕时,资产价格的走势往往会出奇一致。过去几个月出现了一些经济面利好消息,其中包括美国避开了“财政悬崖”。

这为全球多数主要股市的反弹增添了动力。作为全球经济的基础构件,大宗商品本应该分享这种乐观情绪所带来的提振。但事实似乎并非如此,主要有以下三个方面的原因:全球经济增速、中国所发挥的作用以及大宗商品市场周期的长度。

IMF预计今年全球经济将增长3.5%,增速略高于2012年,但要低于2011年。因为股市投资者去年夏季还在担心欧洲经济崩盘、美国经济陷入停滞以及中国经济面临困难,所以会乐于接受这样一个消息。

IMF的预期虽然积极,但所预计的经济改善程度不足以迫使主要央行在短期内为抑制通胀而上调利率,属于一种不温不火的局面。对于经常被当作通胀对冲工具的大宗商品,尤其是黄金来说,经济增长预期所带来的支撑作用就没有这么大。中国对大宗商品市场的支撑作用也不如从前,中国在截至2008年十年间的工业化进程以及后危机时期大刀阔斧的刺激措施支撑了大宗商品市场的繁荣,中国黄金市场在这些岁月中更是得到了如火如荼的发展。但这种模式恐怕难以持久,考虑到在主要新兴市场经济体中,中国对信贷增长的依赖度一直是最高的,同时资本回报率也是最低的。中国已提到经济再平衡的必要性,要将经济增长模式从依靠住房建设转向依靠消费。这意味着与危机前的水平相比,新兴经济体的增速会出现结构性下降。这对大宗商品市场而言绝不是一个吉兆。

即便美国、欧洲的经济增速上升(这对股市有利),其经济扩张对大宗商品的消耗量也不及新兴市场,这势必会波及到类似白银、钯金等这样的工业需求贵金属,进而拖累到黄金的投资需求。当然,大宗商品市场周期自身的长度也是个问题。

就以黄金为例,此轮超级大牛市已经持续12年之久,金价上涨所引发的通常反应,也就是市场供应增加,已开始完全释放出来。这一点从美国岩层气产业的兴旺以及隐约出现的铁矿石供应过剩也能够可见一斑,从而使大宗商品价格进一步大幅上涨的希望和预期逐渐缩小。金矿公司的管理人在连续数年的志得意满之后开始变得垂头丧气,屡创纪录水平的全球黄金产量也让他们正处于对冲基金的包围之中。

综上所述,如果黄金想要在2013年的大宗商品阵营中突出重围,甚至是一枝独秀,那么就必须让地缘政治风险的炒作题材“重现江湖”,否则继续随波逐流将是难以避免的事情。

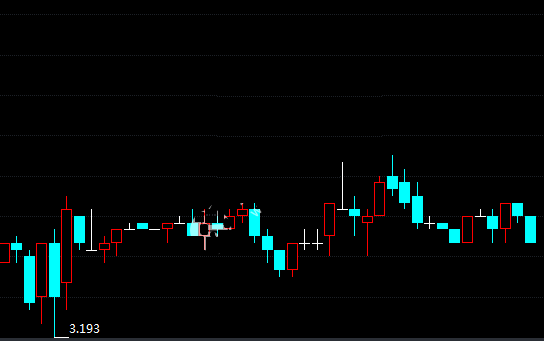

从黄金月K线图并结合布林通道来看,能够确定下方的极为重要支撑便是月布林带中轨所在1620美元,本月再度测试甚至是短暂跌破的机会依旧存在。之前出现类似的走势还是追溯到2008年10月的681美元,即创1032美元高点后的大级别调整最低位。

而随后便是近3年的单边震荡上行,金价也始终是沿着布林带上轨运行。此番自1920美元展开大级别调整在时间周期上仍未完结,目前总共进行了17个交易月,距离变盘时间窗口第21个交易月仍需时日,因此推测后市将以“时间换空间”--横盘箱体上落走势的概率颇大,箱体两端大致锁定于1600--1850美元。

短期内,由于日K线下方多条支撑均线重新走平,料后市在1650美元一线获得支持后,金价将逐步靠稳,但上方1680美元处阻力有效突破存在难度。

国际现货黄金操作建议:

建议考虑在1676--1678美元区间做空,有效突破1680美元止损,1662--1664美元区间止盈。

也可考虑在1657--1659美元区间做多,有效跌破1655美元止损,1668--1670美元区间止盈。